流動性選好とは

流動性選好とは、人はどれくらい「現金が好きか」ということです。

私たちは、資産を「現金」として持つこともできますが、「債券」として、持つこともできます。

現金も債券も両方とも資産です。

現金が好きな場合は「流動性選好が高い」と言います。

流動性とは、「モノの売りやすさや、お金との交換されやすさ」のことです。

選好とは「好き」ということです。

現金が好きな人は流動性選好が高い

流動性選好が高い人というのは、現金が好きな人です。

現金は、買い物に使えます。

「モノに変換しやすい」ということを「流動性が高い」と言います。

現金を持つことのメリットは、買い物しやすいことです。

つまり、現金はモノに変換しやすいのです。

債券が好きな人は流動性選好が低い

流動性選好が低い人というのは、債券が好きな人です。

債券を持つことのメリットは、「放っておけば、お金が増える」という点です。

放っておくだけで、お金が増えるので、基本的には、現金より債券を持っておく方がおトクです。

また、債券を買う時に払ったお金は、期限が来たら返ってきます。

元本も返って来るし、お金が増えるので、おトクなのです。

一方で、債券のデメリットは、買い物ができないことです。

私たちは、「現金」を使って、買い物をすることはできます。

しかし、「債券」を使って、買い物をすることはできません。

例えば、現金を持っていれば、コンビニで買い物できます。

しかし、債券を持ってるだけなら、コンビニで買い物できません。

債券は、モノと交換することができません。

だから、債券は不便です。

債券は流動性が低いのです。

とはいえ、債券は、放っておくだけでお金が増えるので、おトクです。

さらに、債券は転売をすることもできます。

実は、債券を買う人のほとんどは、転売目的で買っています。

転売目的で債券を保有することを「投機的動機」と言います。

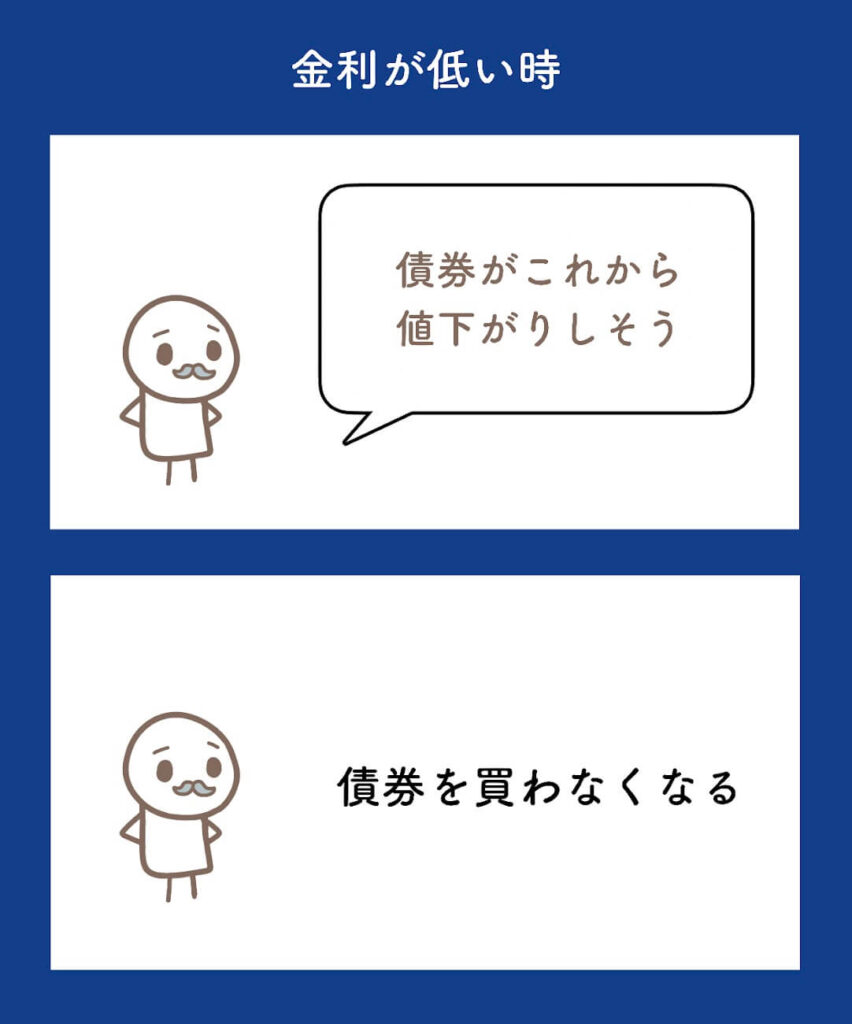

投機的動機

債券で儲けている人たちは、「債券を安く買って高く売る」ということをしています。

つまり、「債券がこれから値上がりしそう」と思えば、債券を買います。

そして、「債券がこれから値下がりしそう」と思えば、債券を買いません。

債券の価格が暴落しそうだと予想できる時は、人は債券を買わないのです。

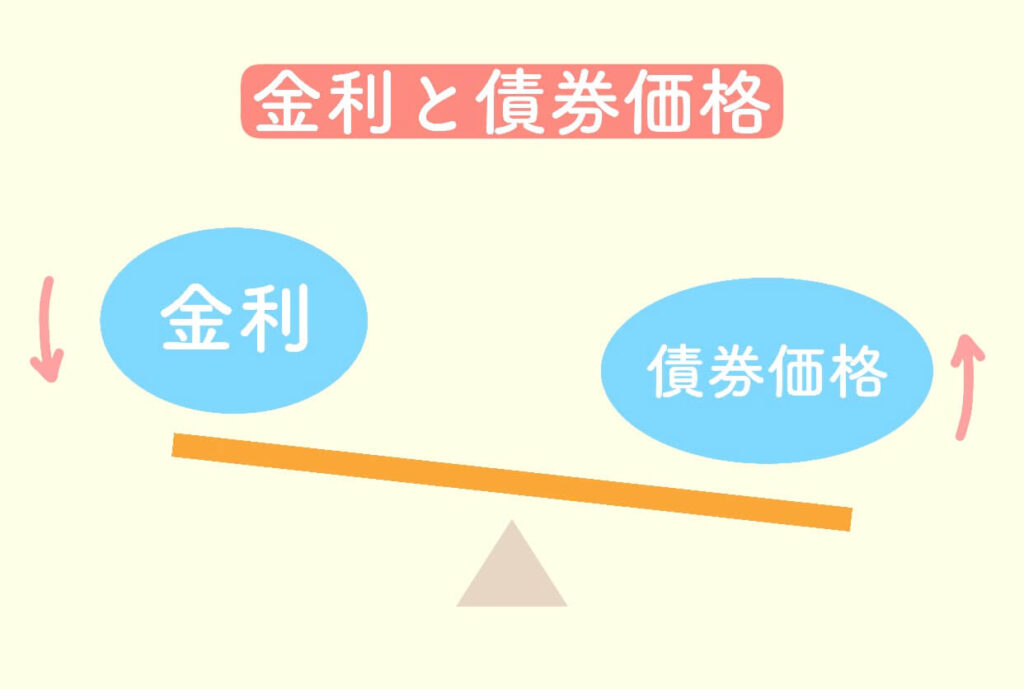

金利と債券価格

金利が高くなると、債券価格は低くなります。

また、金利が低くなると、債券価格は高くなります。

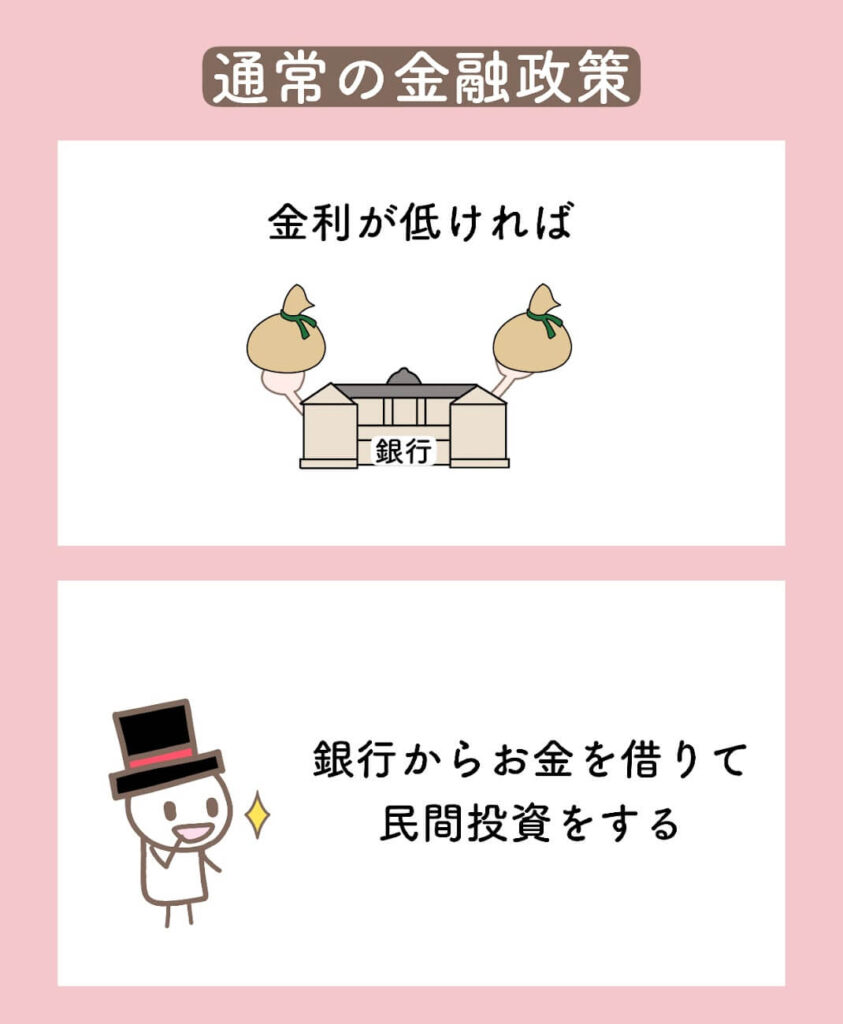

金融政策

金融政策は、銀行のお金の量を増やして、金利を低くさせる政策です。

銀行のお金の量が増えると、金利が下がります。

銀行がお金をたくさん持っている時は、国民にお金を貸せます。

そのため、銀行は金利を下げることで、国民にお金を借りてもらおうとします。

金利が低くなるデメリット

しかし、金利が低くなりすぎることには、デメリットがあります。

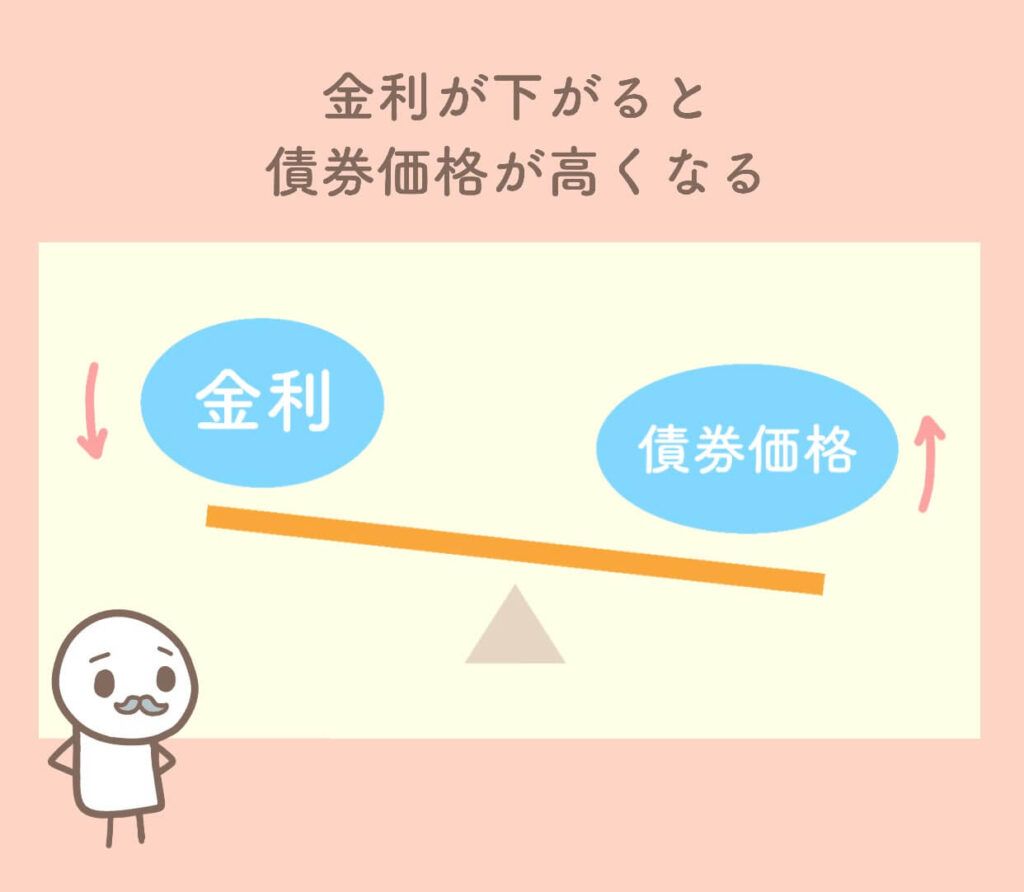

①債券価格が高くなる

金利が下がることのデメリットの一つ目は、債券価格が高くなることです。

債券の価格が高くなり過ぎると、今後、値下がりする可能性が高くなります。

人々は「債券価格が値下がりするだろう」という予想をするようになります。

「債券がこれから値下がりしそう」と思えば、債券を買いません。

なぜなら、人々は「安く買って、高く売りたい」からです。

転売目的で債券を買う人はいなくなります。

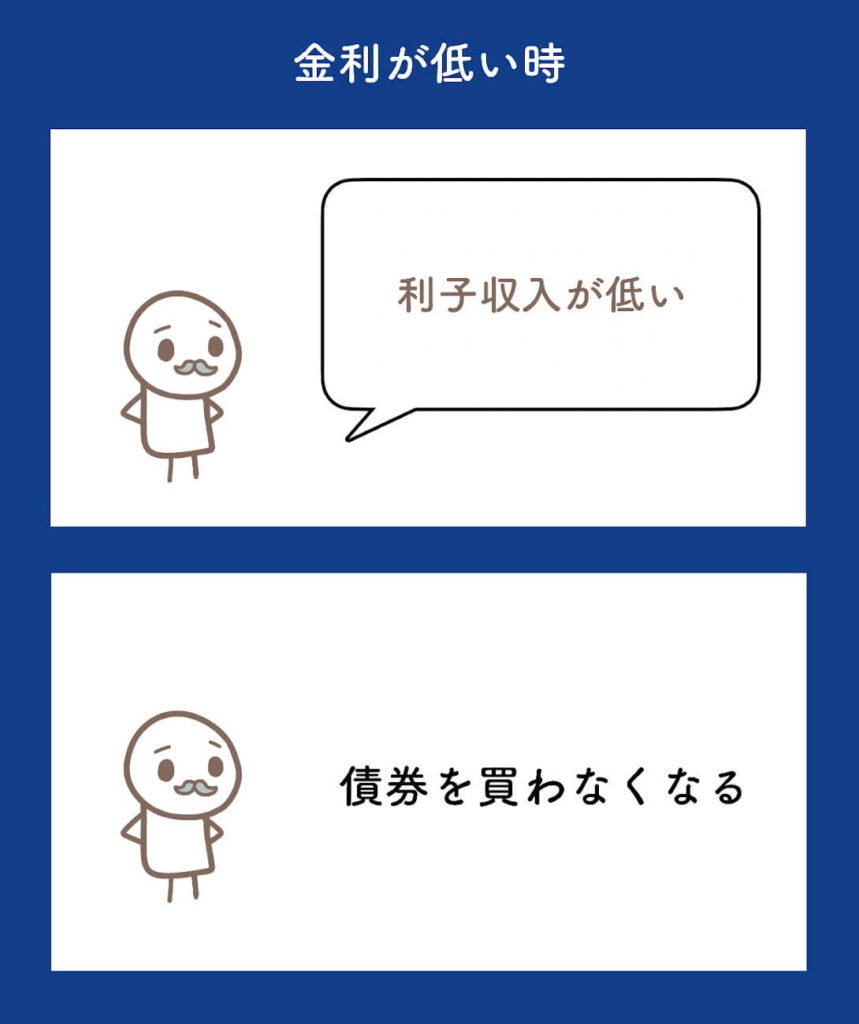

②利子収入が減る

さらに、金利が下がると、債券を保有しても、もらえる利子が少なくなります。

利子収入が小さい時は、「わざわざ債券を買うのではなく、現金で保有していよう」という気持ちになります。

もらえる利子が少ないと、債券を買うメリットが減るのです。

そのため、債券を売って、現金を保有しようと、なります。

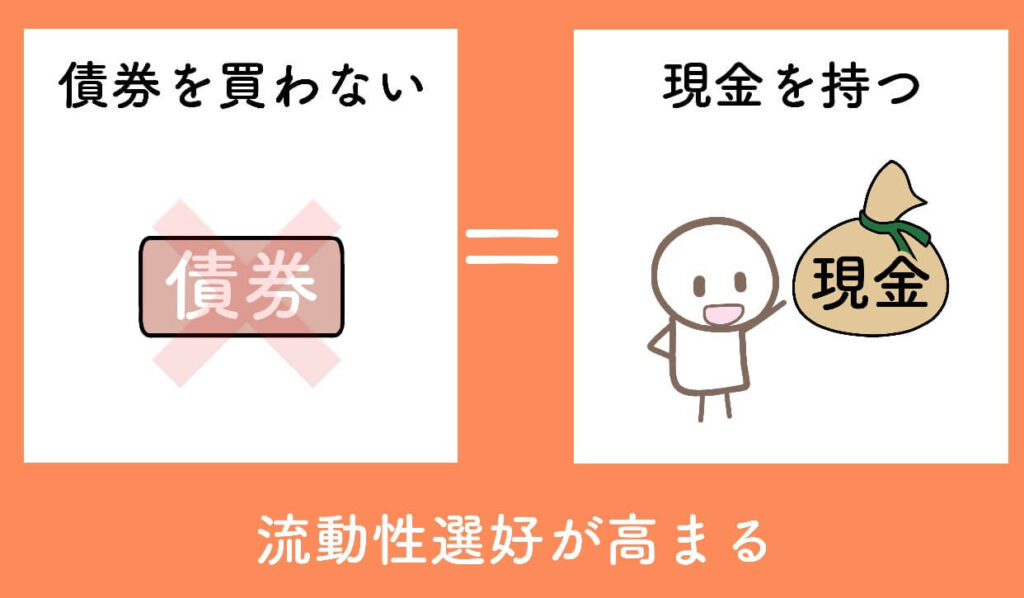

現金を保有する

誰も債券を購入しないと、現金で持とうとするようになります。

現金を保有しようということを「流動性選好が高まる」と言います。

民間投資が減る

流動性選好が高まっている時は、民間投資が減ります。

一般的には、金融政策をすれば、民間投資が増えるはずです。

なぜなら、金融政策で金利を低くすれば、企業は銀行からお金を借りやすくなるからです。

そのため景気が良くなっていくのです。

しかし、流動性の罠に陥っている時は、金利が下がりません。

そのため、民間投資が増えません。

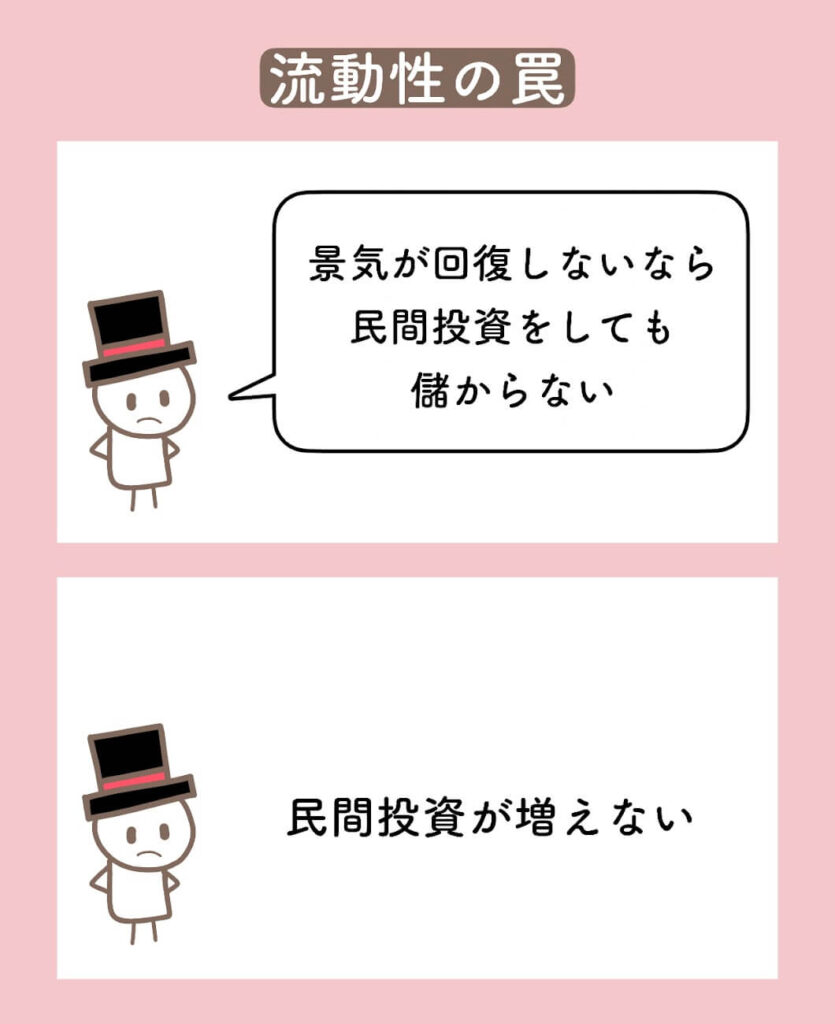

それに、金利が低かったとしても、景気回復する見込みはないと投資家が判断するようになれば、投資をしません。

民間投資をする人たちも、流動性の高い現金を保有することを選好するようになるのです。

流動性の罠

流動性の罠とは、金利が低いのに、誰もお金を借りようとはしなくなることです。

流動性の罠に陥ると、それ以上、金利が下がらなくなります。

つまり、金融政策が役に立たなくなってしまうのです。