世界の現状

現在、世界中で、インフレが起きています。

その原因の一つは、ウクライナ侵攻です。

争いが起きると、商品を生産しづらくなります。

なぜなら、農家の人が避難しなければいけなかったり、作ったものが壊されたりするからです。

ロシアがウクライナに侵攻したことにより、小麦の生産量が減りました。

そして、小麦をあまり作れなかったため、商品として売る量が少なくなりました。

商品の数が減ると、値段が上がります。

なぜなら、生産量が少ない時は、高くても売れるからです。

こうして、小麦の値段が高くなりました。

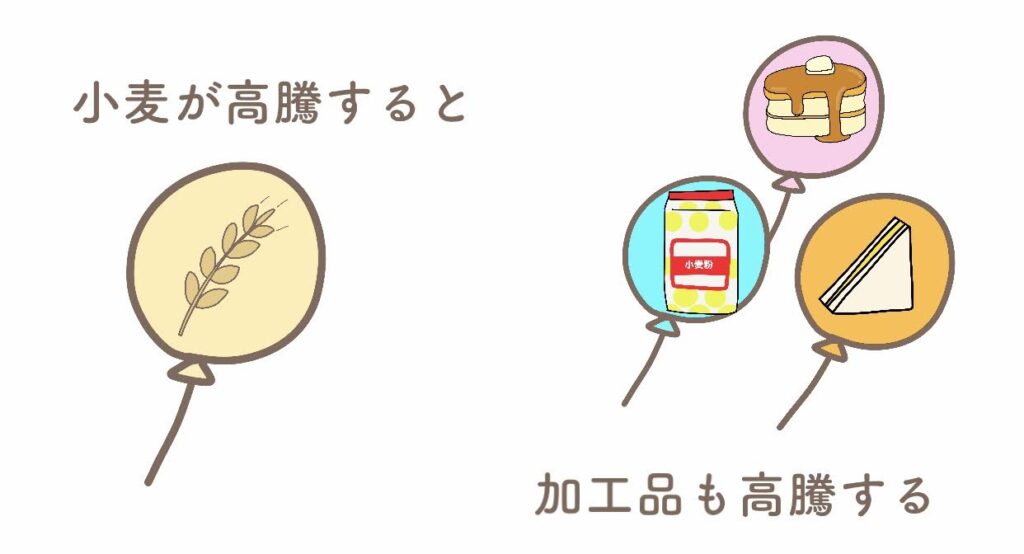

また、小麦はいろんなモノに使われています。

小麦粉や、サンドイッチは、パンケーキなどです。

もし、小麦の価格が上がれば、サンドイッチなどのいろんな商品も価格が上がります。

このように、原材料の値段が上がったことで、その原材料を使用している加工品の値段も上がりました。

インフレのデメリット

モノの値段(物価)が上がり続けることを、インフレと言います

物価が上がるということは、国内でお金が回りすぎてるということです。

お金が回りすぎてしまうことは、問題なのです。

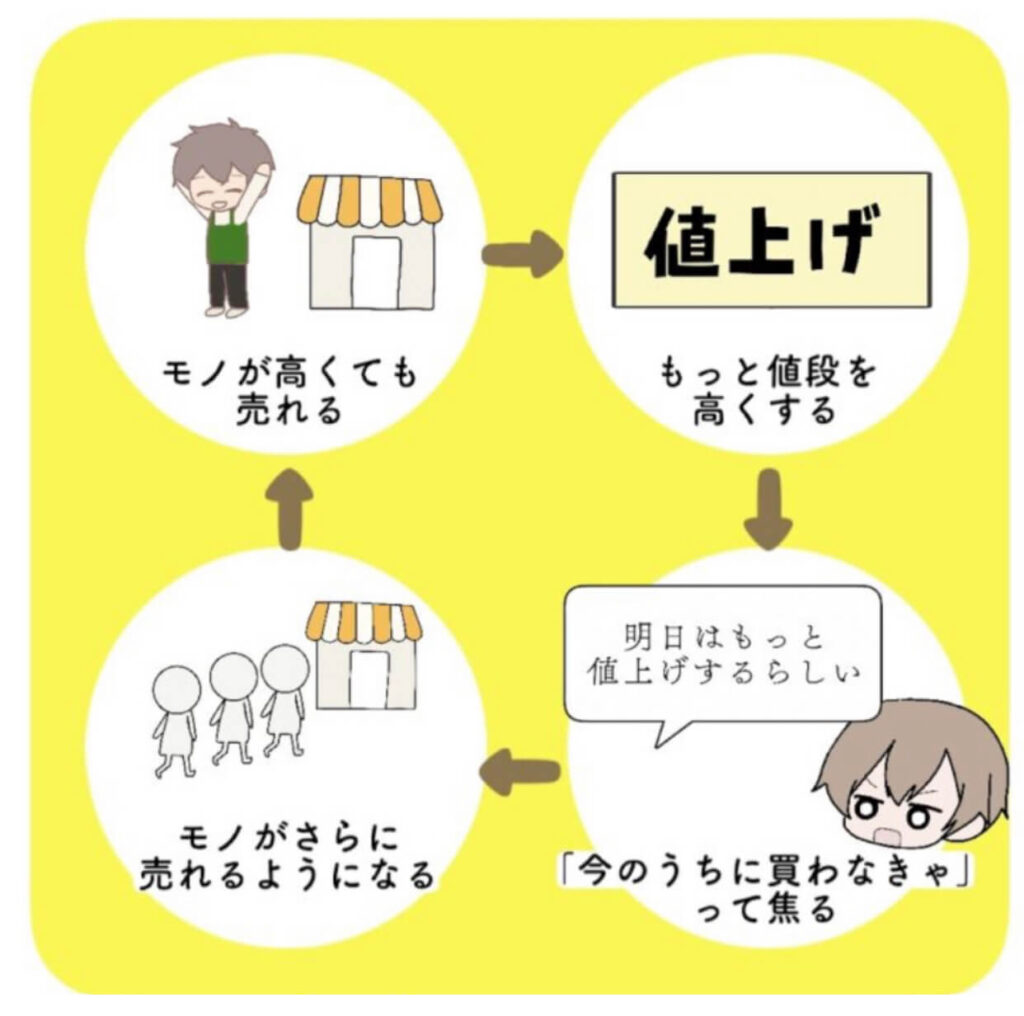

お金が回りすぎてしまうことの問題点は、商品がどんどん値上げすることで、みんながパニックになることです。

もし、「今日よりも明日の方が値段が高くなる」と分かっていたら、誰もが急いで買い物をします。

そうして、奪い合うようにしてお店の商品を買い占めるようになるかもしれません。

このように、人々が買い物をする時に、パニックになってしまうのです。

世の中にお金が多すぎると、お金が回りすぎてしまって、パニックが起きてしまうので、良くないのです。

また、値上がりが続くと、国民にとっては、出費が増えるので、しんどいです。

例えば、今まで100円で買えていたハンバーガーが170円になると、ハンバーガーを買いづらくなります。

インフレが起きると、買えるものの量が減るのです。

インフレを止める

インフレが悪化してる時は、それを止める必要があります。

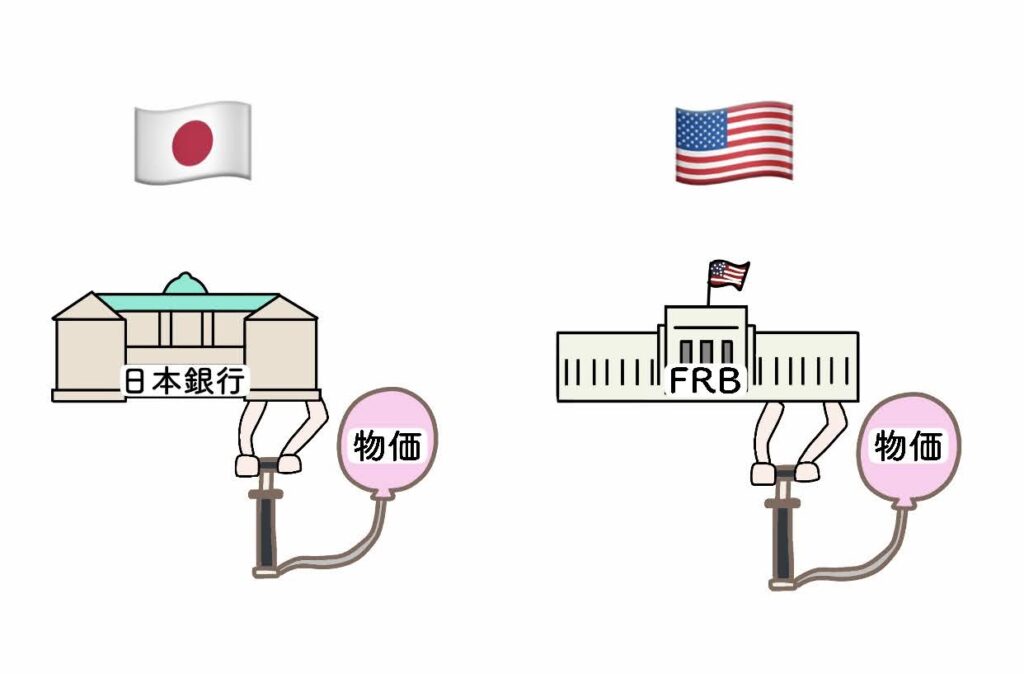

インフレを止める役割を持っているのは、各国の中央銀行です。

インフレを止める方法は、国内に出回るお金を減らしてあげることです。

国内のお金の量を減らすというのは、人々が持ってるお金の量が減っていく、ということです。

銀行からお金を借りるのが難しくなって、お金が手に入りづらくなります。

こうして、人々が持っているお金の量が減れば、人々はお金を使わなくなります。

「お金を使わない」とは「買い物をしない」ということです。

買い物をする人が減ると、モノが売れなくなります。

モノが売れない時は、お店の人は、モノの値段を値下げします。

なぜなら、安くしないと売り切ることができないからです。

国内のお金の量を減らす

国内のお金の量を減らす方法は、利上げすることです。

利上げとは、中央銀行が行う政策です。

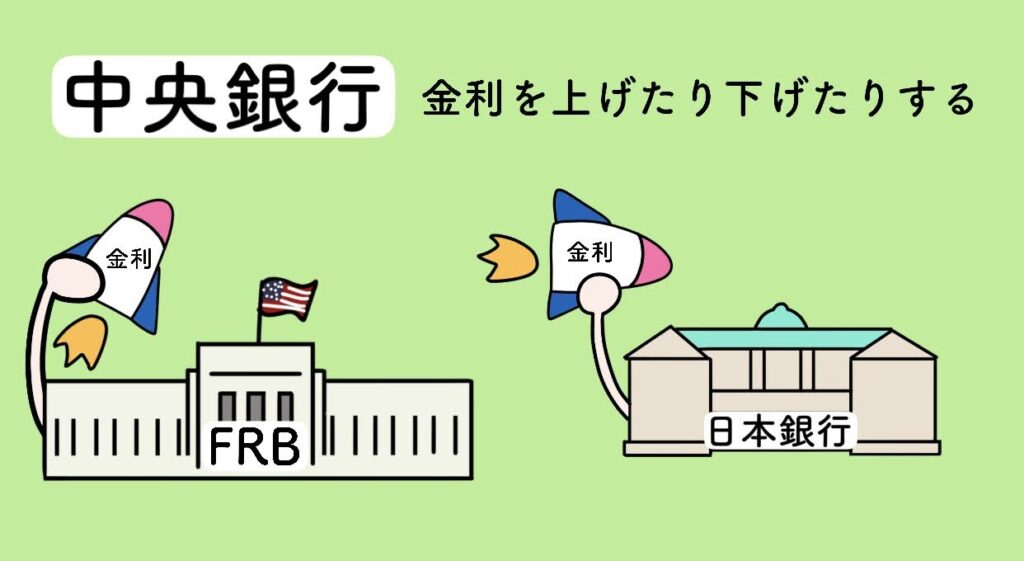

まず、中央銀行とは、各国に1つずつある銀行です。

日本の中央銀行の名前は「日本銀行」です。

また、アメリカの中央銀行の名前は「FRB」です。

それぞれの中央銀行が、各国の金利を決めています。

「利上げ」とは、中央銀行が金利を引き上げることです。

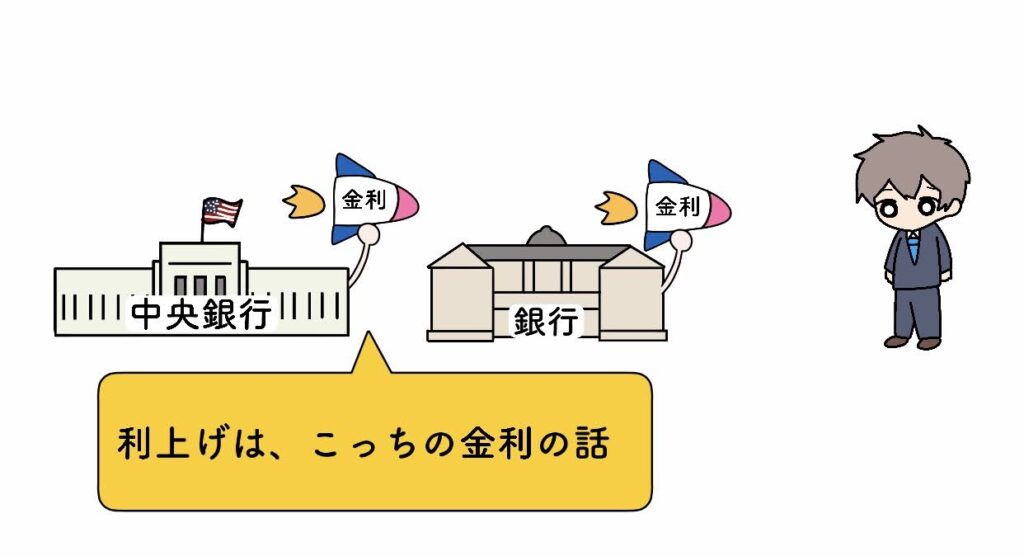

金利と呼ばれるものは、2つあります。

中央銀行と銀行との間の「金利」と

銀行と個人との間の「金利」です。

利上げは、中央銀行と銀行の間の話です。

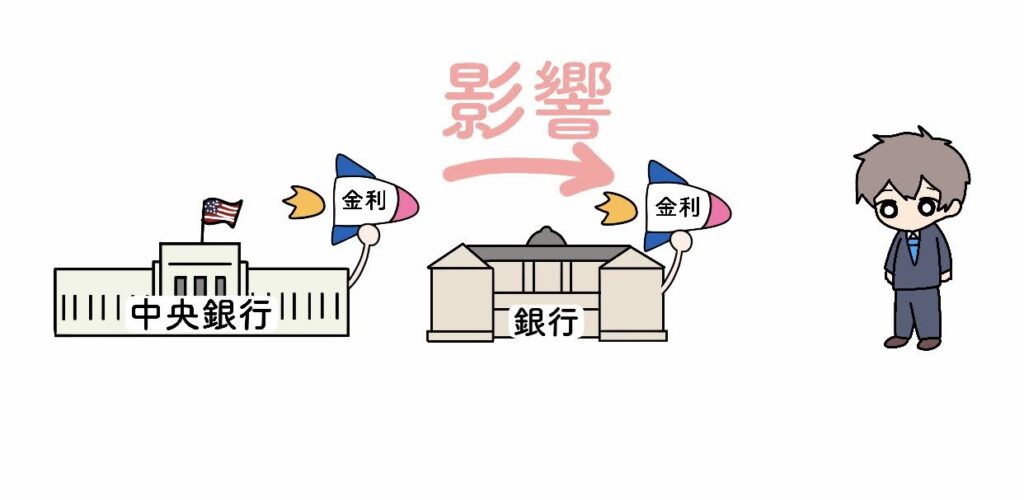

中央銀行の金利は、銀行の金利に影響を与えます。

そのため、中央銀行が、中央銀行の金利を上げると、銀行の金利もつられて上がるのです。

銀行の金利が上がると、国内のお金の量が減ります。

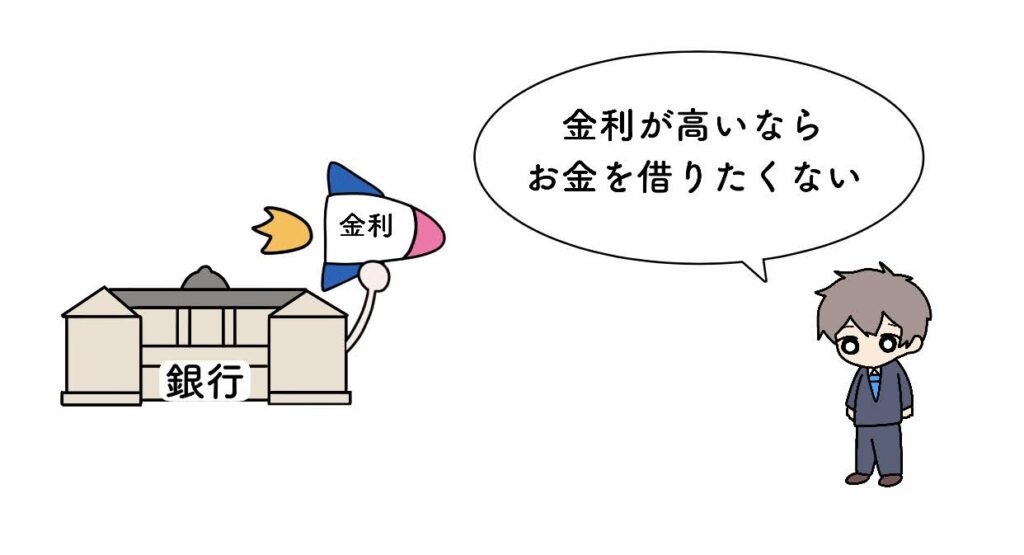

なぜなら、国民が銀行からお金を借りなくなるからです。

金利をあげると、国民は、「銀行からお金を借りたくない」と考えるようになります。

金利が高くなるとお金を借りたくなくなる理由は、金利が高い時に、お金を借りると、たくさん返す必要があるからです。

お金を借りて、返す時は、利子をつけて返す必要があります。

利子とは、「追加で払うお金」です。

金利が高いと、お金を返す時に利子が多いです。

そのため、金利が高い時に借りると、損なのです。

金利が高い時は、国民は、「お金を借りよう」と思わなくなります。

お金を借りる人が減ると、国内のお金の量が減ります。

お金を借りる人は、お金を借りて買い物をします。

しかし、お金を借りなかったら、買い物をしません。

買い物をする人が減るということは、国内でお金が回らなくなるということです。

つまり、金利を上げることで、景気の過熱を抑えることが期待できるのです。

金利を上げると、物価が下がります。

そのため、物価を下げたいのなら、金利を上げれば良いのです。

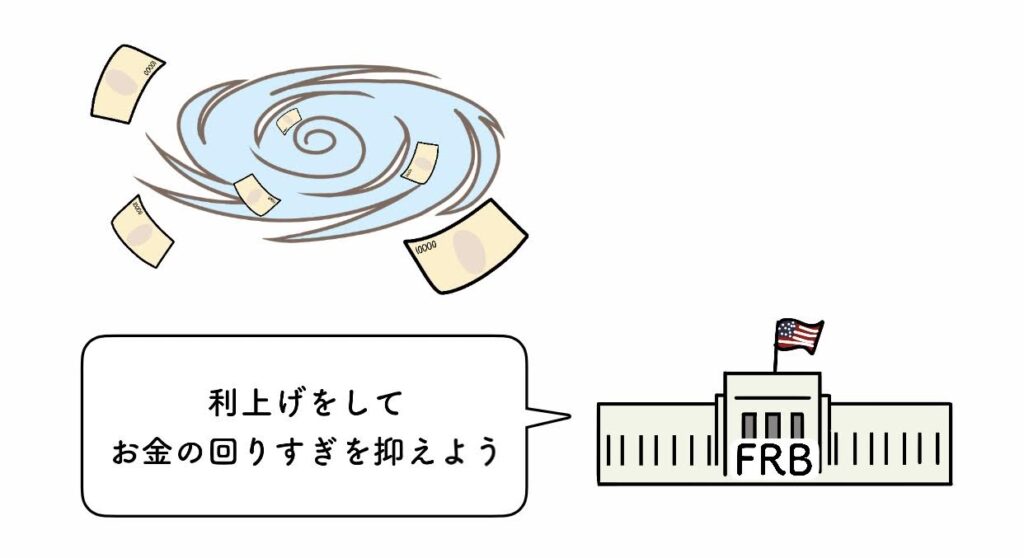

アメリカの利上げ

2022年3月、アメリカは、国内のお金が回りすぎていることに危機を感じました。

そのため、アメリカは、お金の回りすぎを抑えるために利上げを決定しました。

アメリカは、利上げをすることで、インフレをストップさせました。

日本の対応

一方で、日本銀行は、2020年8月時点では、金融引き締めをしないと考えています。

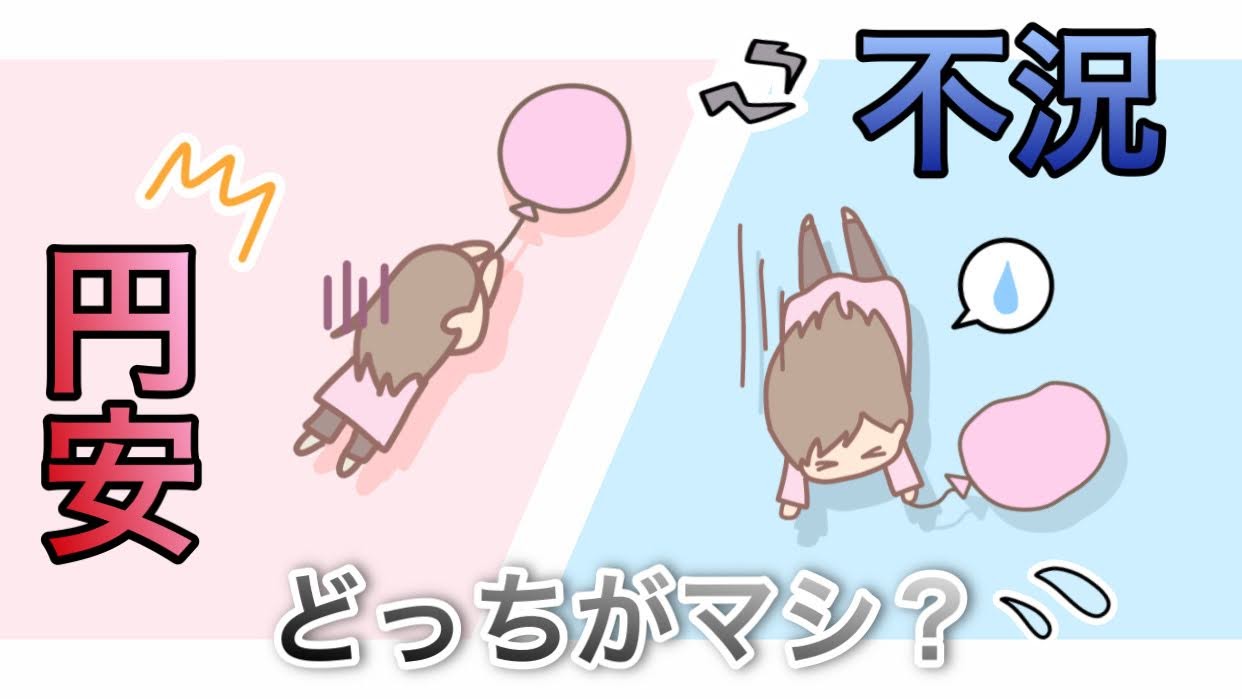

なぜなら、金融引き締めには、デメリットがあるからです。

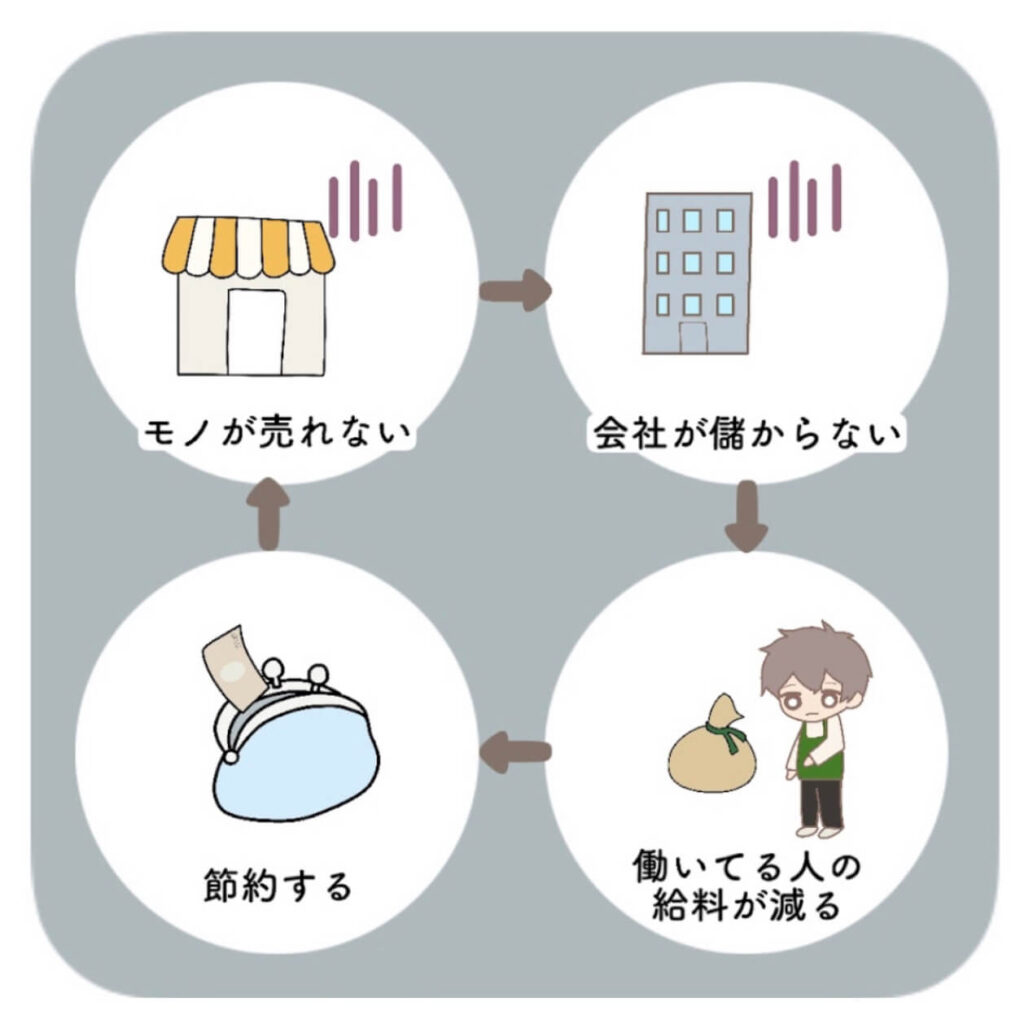

金融引き締めのデメリットとは、世の中のお金が回らなくなることです。

世の中のお金が回らないということは、不景気になるということです。

利上げをすることで、不景気になりやすくなる理由は、買い物をする人が減るからです。

利上げとは、国内のお金の供給量を減らすということです。

つまり、国民のお財布の中のお金が少なくなるということです。

もし、お財布の中のお金がいつもより少なかったら、国民は買い物を控えるようになります。

買い物をする人が減るので、お店も儲からなくなります。

お店が儲からないので、そこで働いている人の給料も減ります。

このように国内のお金を減らすと、不景気になりやすいのです。

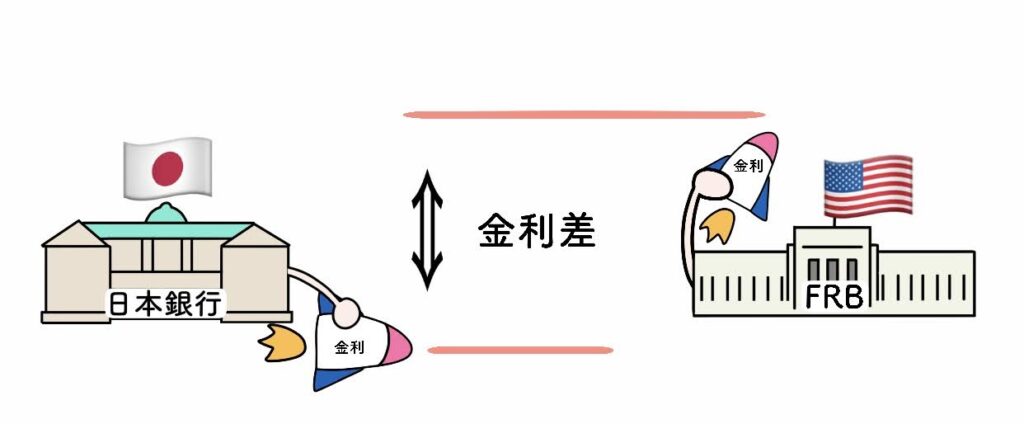

日米金利差とは?

日米金利差とは、アメリカの金利と、日本の金利に差があるということです。

アメリカは、金利を上げた一方で、日本の金利は変わりません。

このギャップが、金利の差です。

コロナ後の経済を振り返る

コロナ後の日米の経済の動向を振り返っていきます。

コロナになってから、日本もアメリカも、不景気が続いていました。

不景気の時は、モノを安くしないと売れないため、モノの値段は下がります。

そんな状態を改善するために、アメリカも日本も金融緩和をしました。

金融緩和とは、国内のお金を増やすことです。

国内のお金が増えれば、物価が上がりやすくなります。

その結果、日本もアメリカも、物価が上昇しました。

ここまでは、日本もアメリカも似ています。

しかし、物価が上がりすぎてしまった後の対応に、方向性の違いがあります。

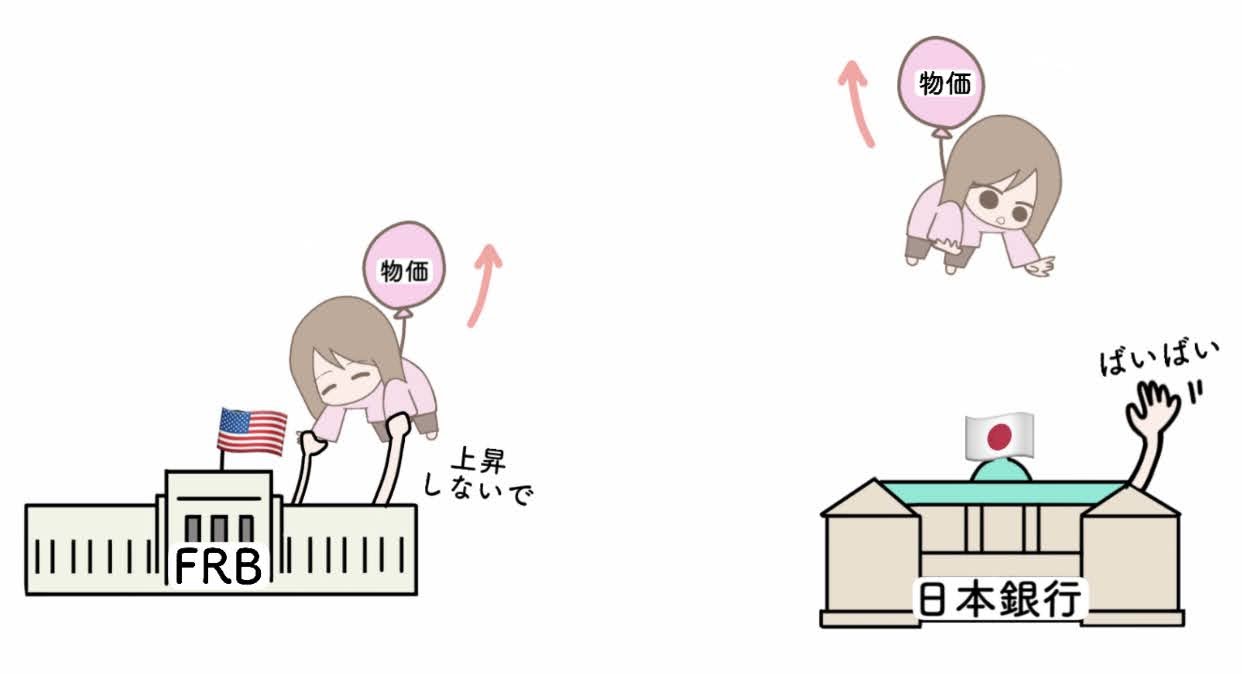

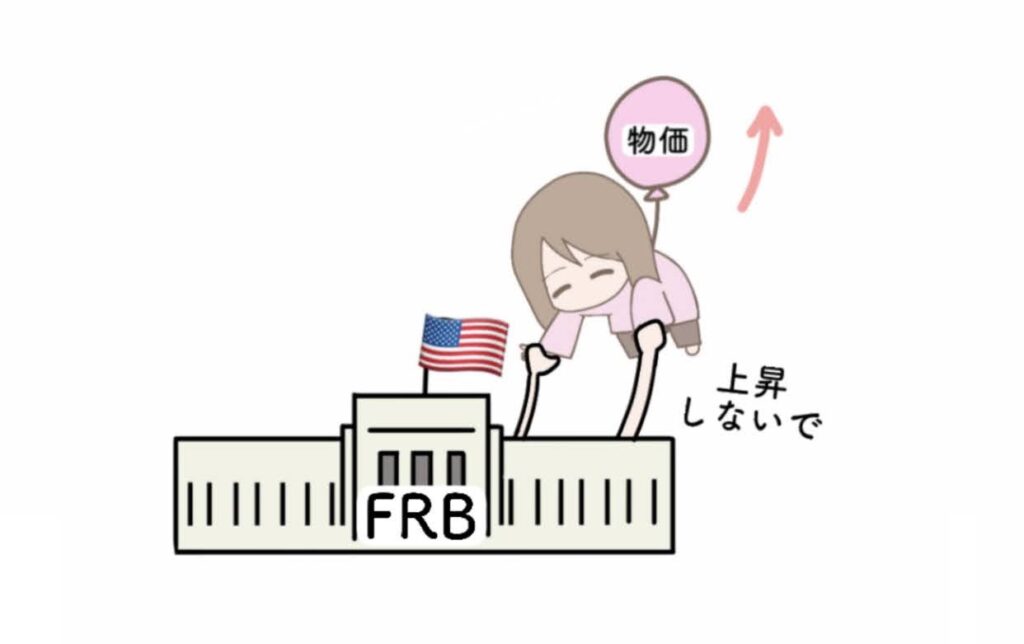

まず、アメリカでは金利引き上げが実施されました。

アメリカのFRBは、「物価の上がりすぎ」を抑えるための政策をおこないました。

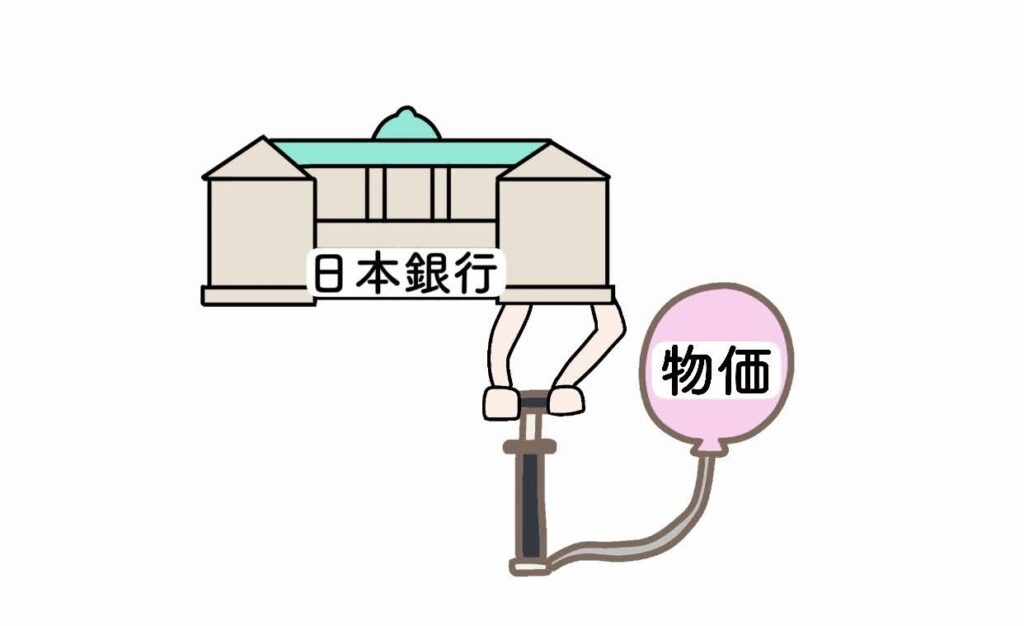

一方、日本銀行は金融緩和を続けています。

つまり、日本銀行は、物価が上昇していくのを「見守ってる」だけの状態です。

このように、日本とアメリカは、物価の上昇に対して、対応に差がおきています。